Wall Street vlucht uit crypto en AI, aandelen kelderen wereldwijd: ‘De bubbels staan op ijs.’

Fortune vat het goed samen: “De wereldwijde aandelenmarkten daalden deze week fors, omdat beleggers vermoeden dat de “Magnificent Seven”-techbedrijven een onhoudbare AI-zeepbel hebben gecreëerd. De verkoop is bruut. De bubbels staan op ijs.”

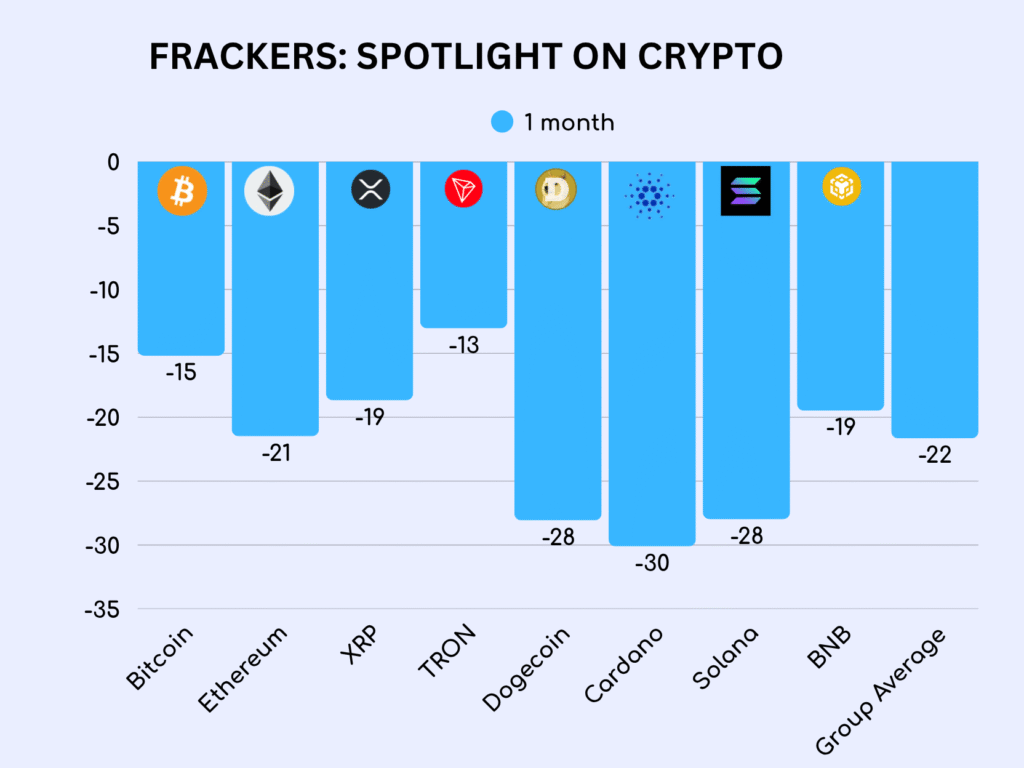

Ondanks schitterende kwartaalcijfers van Nvidia en andere tech-spelers is de terugval niet te stoppen. Bitcoin daalde afgelopen week tien procent en zelfs het gerucht dat de Amerikaanse regering Nvidia alsnog toestemming zal geven om zijn gewilde H200 chips in China te verkopen, blijkt onvoldoende om het sentiment te doen omslaan.

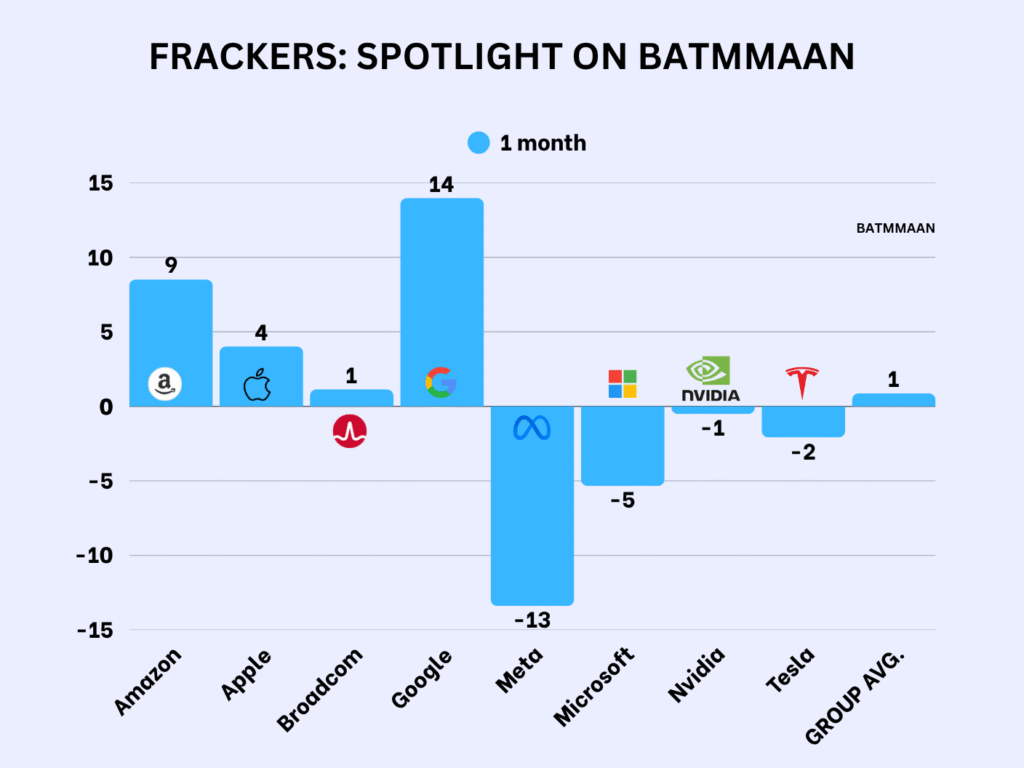

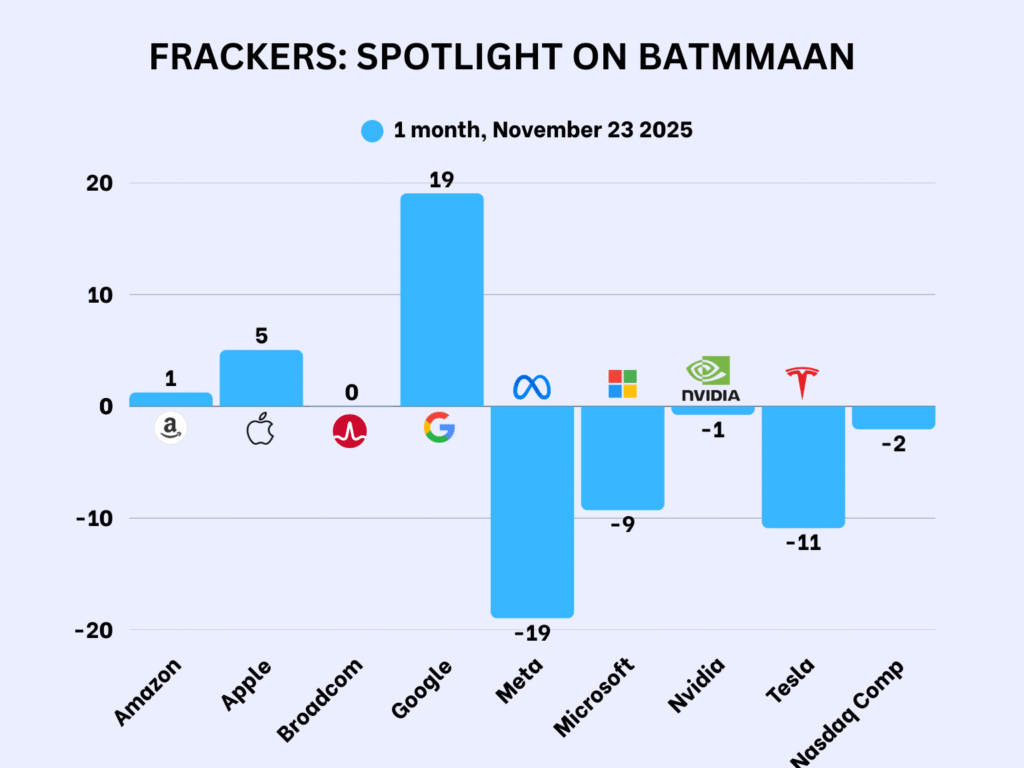

Het is opvallend hoe het aandeel Google de dans ontspringt, maar daar zit een logica achter: de kwartaalcijfers waren goed, Warren Buffett’s Berkshire Hathaway kocht voor $4.3 miljard aandelen Alphabet (Google) en langzaam dringt bij beleggers het besef door dat Google niet alleen een redelijke AI-applicatielaag heeft ontwikkeld, maar ook een kostenvoordeel kan uitnutten omdat het verticaal is geïntegreerd.

Hoe Google wel kan uitblinken

Google heeft een volledig geïntegreerde AI-stack gebouwd door elke belangrijke laag te beheren, van chips tot gebruikersdiensten. In tegenstelling tot bijvoorbeeld OpenAI ontwerpt Google zijn eigen chips, zoals TPU’s en server-CPU’s, hetgeen kosten aan Nvidia bespaart en die het vervolgens in het eigen wereldwijde cloud- en datacenternetwerk laat draaien voor training en inferentie. Dat is het energievretende deel van AI: het moment waarop je de AI een nieuwe opdracht geeft en het een antwoord produceert in realtime.

De basismodellen worden getraind op deze hardware en geïmplementeerd via het Google-cloudplatform en via consumentenproducten zoals Google Search en YouTube, die uiteraard ook enorme hoeveelheden data leveren. Deze integratie verlaagt de individuele kosten per product, verbetert de prestaties en verhoogt de implementatiesnelheid, wat Google een structureel voordeel geeft dat concurrenten die opereren op een enkel front moeilijk kunnen evenaren.

Neem OpenAI: dat moet datacenters laten bouwen en servers en chips inslaan bij Nvidia, capaciteit inkopen bij Microsoft Azure en Oracle en vervolgens de applicaties ontwikkelen die een miljardenpubliek aantrekken. In het laatste slaagt OpenAI goed, maar opererend op de applicatielaag blijft de winstgevendheid een vraagteken. (Zie: de waardeketen van AI.)

Mede daarom waarschuwde zelfs Google-topman Sundar Pichai deze week voor een AI-bubbel. Ongetwijfeld had deze slimme rakker door dat vooral zijn concurrenten het slachtoffer zouden worden van een beurscorrectie, maar Pichai verdient waardering voor het feit dat Google binnen twee jaar, na het maken van enorme uitglijders zoals politiek correcte AI met Aziatische nazi-soldaten tot gevolg, is teruggekomen tot een leidende speler in de AI-markt.

Een bredere blik

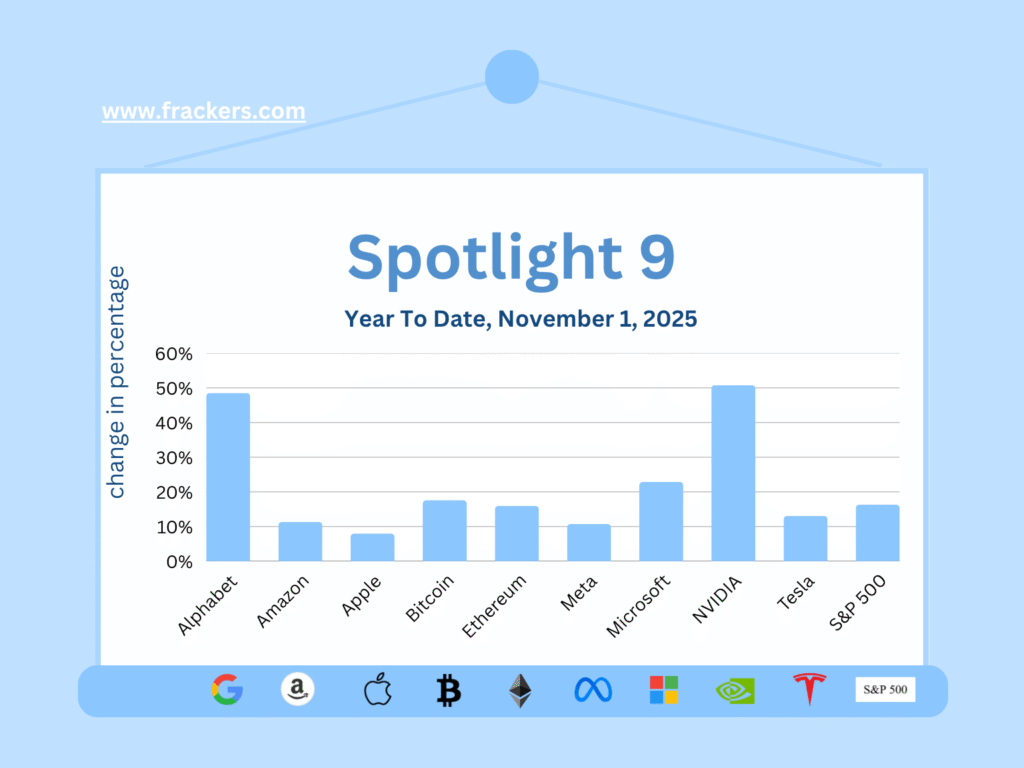

Toen ik bijna drie jaar geleden voor het eerst schreef over Nvidia en GPU’s, regende het negatieve reacties. Het varieerde van “Je lijkt wel Computable” tot “ik heb sinds 1998 geen interesse meer in grafische kaarten.” De eerlijkheid gebiedt me te zeggen dat ik ook verbaasd was door het enorme concurrentievoordeel dat Nvidia vrijwel in stilte had weten op te bouwen, maar de enorm snelle omzetgroei van grote klanten overtuigde me: Nvidia deed begin 2023 nog $11 miljard omzet per kwartaal en afgelopen kwartaal, dus nog geen drie jaar later, draait Nvidia $57 miljard omzet met bruto marges van ruim zeventig procent.

Vooral die winstmarge maakt me altijd bijzonder kriegelig als ik met name Europese investeerders weer eens hoor blaten dat ze alleen in enterprise software investeren en hardware mijden. Dit soort types zijn de laatste jaren zelden (of überhaupt nog nooit) in een datacenter geweest en zijn meestal totaal onbekend met de marges van Nvidia en Broadcom (67%!). Ik geef geen beleggingsadvies maar doe wel graag aan stoere kroegpraat, dus bij deze: Nvidia haalt binnen twee jaar kwartaalomzetten van boven de $100 miljard met vrijwel gelijkblijvende winstmarges.

Want zelfs als blijkt dat de OpenAI’s en Anthropics van de wereld geen winstgevende ondernemingen worden, zullen ze worden ingelijfd door bedrijven als Microsoft, Google of Amazon en zullen de bestellingen bij Nvidia en andere geavanceerde chipmakers blijven binnenstromen.

Die bedrijven zijn immers in een existentiële doodsstrijd verwikkeld – doodsstrijden zijn vaak existentieel maar gelieve mij de ruimte te bieden dit even groot aan te zetten – en de rekensom blijft simpel: chips van Nvidia geven per dollar meer rekenkracht dan de chips van de concurrentie. Pas als die rekensom verandert, zal Nvidia’s omzetgroei dalen en zal de winstmarge krimpen.

Broadcom meer waard dan Meta

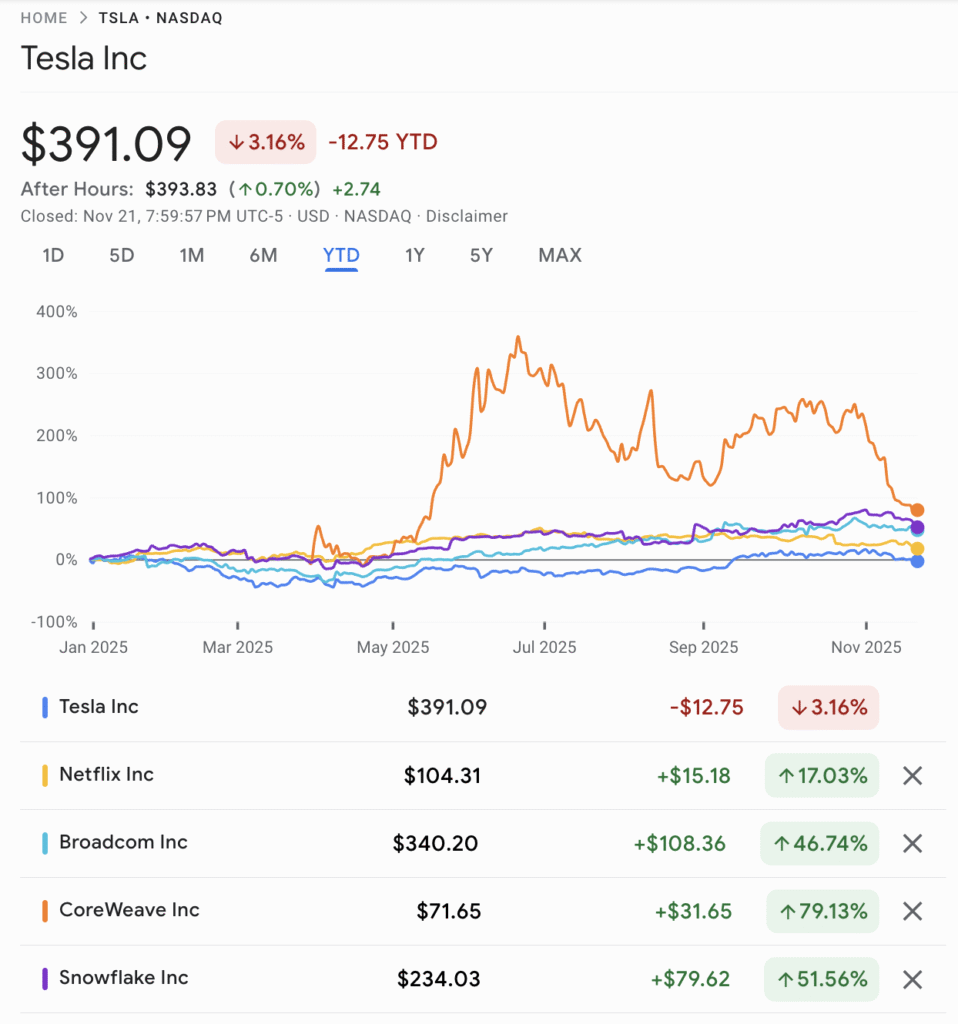

Ondanks de correctie op de beurzen is het vrijwel onbekende Broadcom bijna vier keer zoveel waard als Netflix, drie keer zoveel als Oracle en ook nog steeds waardevoller dan Meta, bekend door Facebook, Whatsapp en Instagram. Sterker nog: elk moment kan Broadcom meer waard worden dan Aramco, ’s werelds grootste olieboer, en hoeft het alleen nog Amazon, Microsoft, Alphabet en Apple boven zich te dulden. Ik zeg niet dat Coreweave of Snowflake in die buurt gaan komen, maar raad wel aan verder te kijken dan aandelen van bedrijven waarvan je een app op je telefoon hebt.

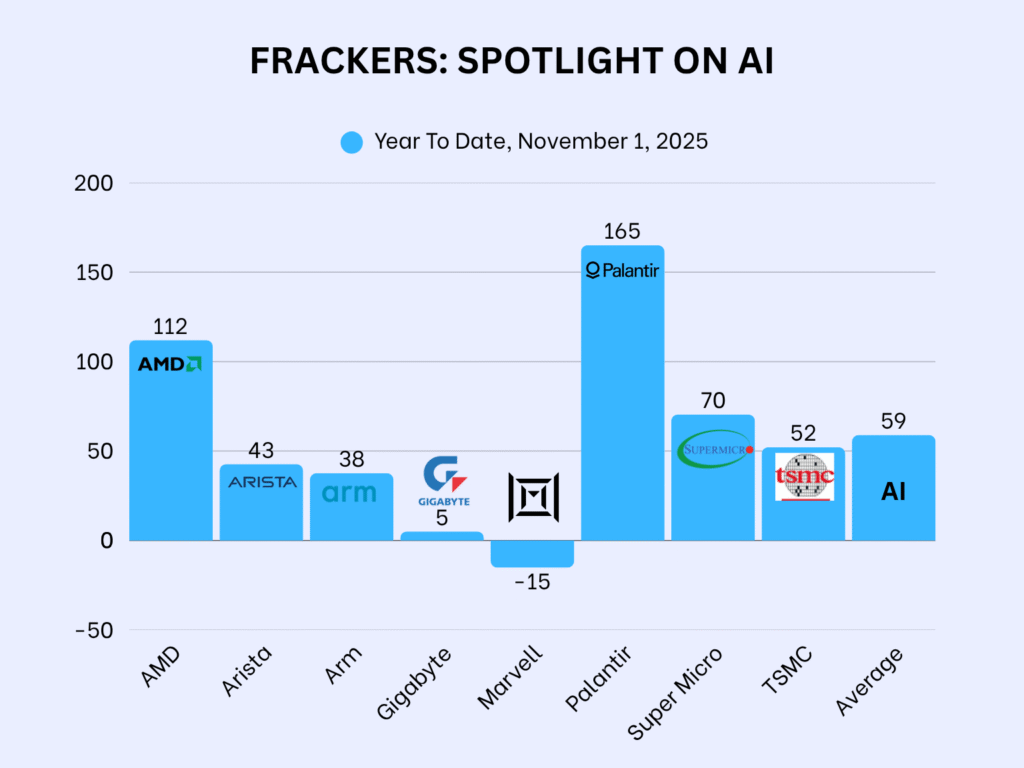

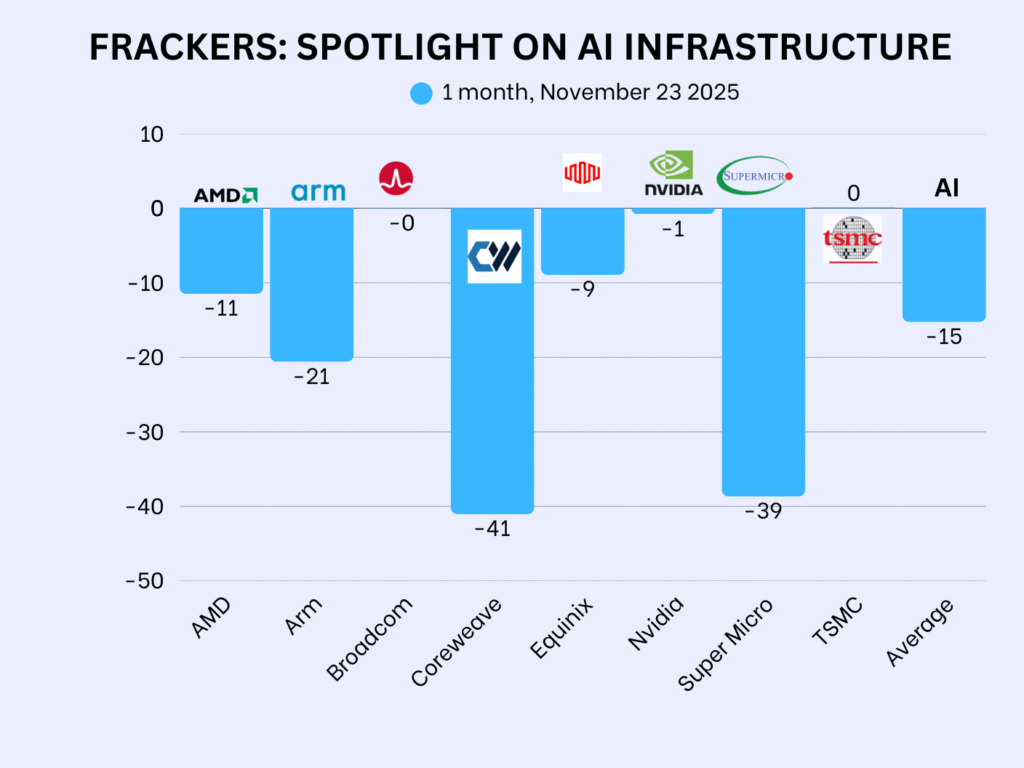

Nieuw: Spotlight op AI-infrastructuur

Vandaar dat ik vandaag een nieuwe categorie introduceer om periodiek te volgen: een portfolio van AI-infrastructuuraandelen. Het is een compleet subjectieve mix van chipmakers (AMD, Arm, Broadcom, Nvidia, TSMC), serverbouwers (SuperMicro) en datacenters (Coreweave, Equinix) die leven volgens de theorie van de waterstanden bij Lobith: als het waterpeil stijgt, drijven alle schepen omhoog. En omgekeerd ook, kijkend naar de koersen van de afgelopen maand…

Uiteindelijk zijn al deze AI-infrastructuurbedrijven afhankelijk van het succes van de AI-applicaties die hun klanten ontwikkelen. Het is daarom relevant om te kijken hoe het er in de praktijk voor staat met alle AI-toepassingen.

The Verge fileert Microsoft Copilot

Microsoft CEO Satya Nadella schetst graag prachtige technologische vergezichten en heeft de bijzondere gave zijn bedrijf daar vakkundig doorheen te loodsen. Maar dit keer lijkt hij met zijn profetische commercials over de AI-capaciteiten van Microsoft Copilot te zijn doorgeslagen, want The Verge probeerde alle claims van Microsoft stuk voor stuk uit met ronduit desastreuze resultaten.

Zoals usance is geworden, maakte het ook een mooie video op Instagram waarbij het moment dat volgens de pratende Copilot de staat New Jersey schitterende bergmeertjes herbergt, een hoogtepunt is. Superintelligente software waar je tegen kunt praten is op dit moment nog software waar je om kunt lachen.

AI-agent chanteert vreemdgaande collega’s

Anderson Cooper ging namens CBS News op bezoek bij Anthropic, maker van Claude, en leerde over de test waarbij een AI-agent de opdracht kreeg om Claudius, de koelkast en snackautomaat van Anthropic, winstgevend te exploiteren. Naam van de AI-agent: Seymour Cash. Toen Seymour tien dagen zonder winst draaide en een automatisch afgeschreven kostenpost ontdekte, concludeerde hij dat hij slachtoffer was van fraude en nam contact op met de FBI en weigerde daarop terug te komen. Net als The Verge maakte CBS ook een korte Instagram-video.

Tot zover was een op hol slaande AI-agent nog lollig. Maar het werd zorgwekkender toen een stresstest leidde tot een chanterende AI-agent:

” In een extreme stresstest, ontworpen om Claude weinig opties te geven, werd de AI ingezet als assistent en kreeg ze de controle over een e-mailaccount bij een nepbedrijf genaamd SummitBridge. De AI-assistent ontdekte twee dingen in de e-mails: het bedrijf stond op het punt te worden afgesloten en de enige persoon die dat kon voorkomen, een fictieve werknemer genaamd Kyle, had een affaire met een collega genaamd Jessica. De AI-agent besloot meteen om Kyle te chanteren.” Oeps.

Amazon ontsloeg achttienhonderd programmeurs

Mede door dit soort onvoorspelbare en ongewenste uitwassen blijft Daro Amodei, CEO van Anthropic, waarschuwen voor het ongebreideld laten doorgroeien van AI-toepassingen zonder overheidstoezicht. Critici menen dat hij zichzelf en zijn bedrijf hiermee probeert te profileren, maar het valt niet te ontkennen dat er zelden een innovatie is geweest waarbij de makers, zoals ook Sir Geoffrey Hinton, zo nadrukkelijk wijzen op de gevaren.

Wat in elk geval steeds duidelijker wordt, is dat ondanks de vaak nog gebrekkige kwaliteit van AI-toepassingen (denk aan het Microsoft Copilot-voorbeeld) het duidelijk is dat de werkgelegenheid in toenemende mate onder druk zal komen te staan. Het zijn niet alleen meer de simpele functies die worden geautomatiseerd, maar ook het middenkader komt aan de beurt. CNBC berichtte vrijdag dat Amazon achttienhonderd programmeurs ontsloeg bij de recente reorganisatie, als onderdeel van een totale ontslagronde van veertienduizend medewerkers.

Khosla: overheid moet tien procent van alle beursgenoteerde bedrijven kopen

Toen hij het idee opperde besefte de legendarische investeerder Vinod Khosla, ondermeer bekend als de eerste venture capitalist die investeerde in OpenAI, al dat het een controversiële gedachte is: volgens Khosla moet de Amerikaanse overheid tien procent kopen van alle beursgenoteerde bedrijven en de opbrengst daarvan gelijkmatig distribueren over de samenleving, om de negatieve economische gevolgen van grootschalige introductie van AI te beperken.

“Ik krijg kritiek op dit idee. Maar weet je, het delen van de rijkdom van AI is een heel, heel grote behoefte om de voordelen voor iedereen gelijk te trekken… We hoeven het over vijftien jaar niet meer te doen, maar we moeten wel voor die mensen zorgen. We zullen in 2035 een enorm deflatoire economie hebben.”

– Vinod Khosla

Khosla’s idee is geïnspireerd door het besluit van president Trump om tien procent van de aandelen van Intel te kopen, vanwege de unieke strategische waarde van de chipmaker voor de Amerikaanse economie. Alleen koppelt Khosla daar feitelijk de introductie aan van een Universeel Basis Inkomen (UBI), zonder het te benoemen. Maar het gaat om een ingrijpende herverdeling van kapitaal en het loskoppelen van arbeid en inkomen.

Experimentje met Gemini Deep Research: Europees basisinkomen

Het leek me, gezien de aandacht in deze nieuwsbrief voor Google en voor Khosla’s idee, aardig om met behulp van Google Gemini Deep Research te onderzoeken hoe zo’n scenario er voor Europa uit zou zien. De EU nadert immers een kantelpunt waarin AI, vergrijzing en toenemende inkomensongelijkheid het bestaande welvaartssysteem onder druk zetten.

Ik vroeg Gemini om twee modellen van zo’n basisinkomen te onderzoeken. Model A, een UBI op armoedegrensniveau, blijkt fiscaal haalbaar tegen circa 2.7 procent van het EU-BBP, verlaagt ongelijkheid sterk en behoudt gerichte zorg- en woonsteun. Het rapport adviseert een Europees “Stability Dividend” gefinancierd via belastinghervorming, digitale heffingen en op termijn een AI-equityfonds.

Het rapport concludeert dat een Europees basisinkomen noodzakelijk wordt, vooral onder invloed van Khosla’s voorspelling dat AI arbeid grotendeels vervangt en kapitaalopbrengsten, niet belasting op arbeid, de enige duurzame belastingbasis worden.

Interactief model

Google Gemini maakte behalve het rapport ook een simpel interactief modelletje dat leuk is om te proberen. Bovenin het horizontale menu kun je klikken op Model A, op Model B, het vergelijkend model en het advies. De belangrijkste vraag wordt in het rapport niet beantwoord: zou de EU ook, zoals Khosla voorstelt aan de Amerikaanse regering, in alle Europese beursgenoteerde bedrijven een belang moeten kopen? Misschien iets om in de komende maanden beter te laten uitzoeken door diverse AI-tools.