Elon Musk beleefde een fantastische week en Mark Zuckerberg zag tweehonderd miljard beurswaarde verdampen, omdat aandeelhouders twijfelen over zijn miljardeninvesteringen in AI. De kosten zijn hoog en de mogelijke opbrengsten nog volstrekt onduidelijk aangezien Meta AI, aangedreven door hun nieuwste taalmodel Llama 3, gratis en open source wordt aangeboden.

Het sentiment dat de opbrengsten onduidelijk zijn was ook vaak te horen over investeringen in climate tech, maar toch investeren ‘s werelds grootste investeerder BlackRock en het Singaporese staatsfonds Temasek fors in deze cruciale sector via een nieuw fonds: Decarbonization Partners.

Wie overweegt om ook in de snel ontwikkelende sector van climate tech en decarbonisering te investeren, ontmoet ik in mei graag wanneer ik in Nederland en Singapore ben. Maar eerst: de verrassende week van Elon Musk en Mark Zuckerberg.

Musk wint ondanks lijm aan gaspedaal

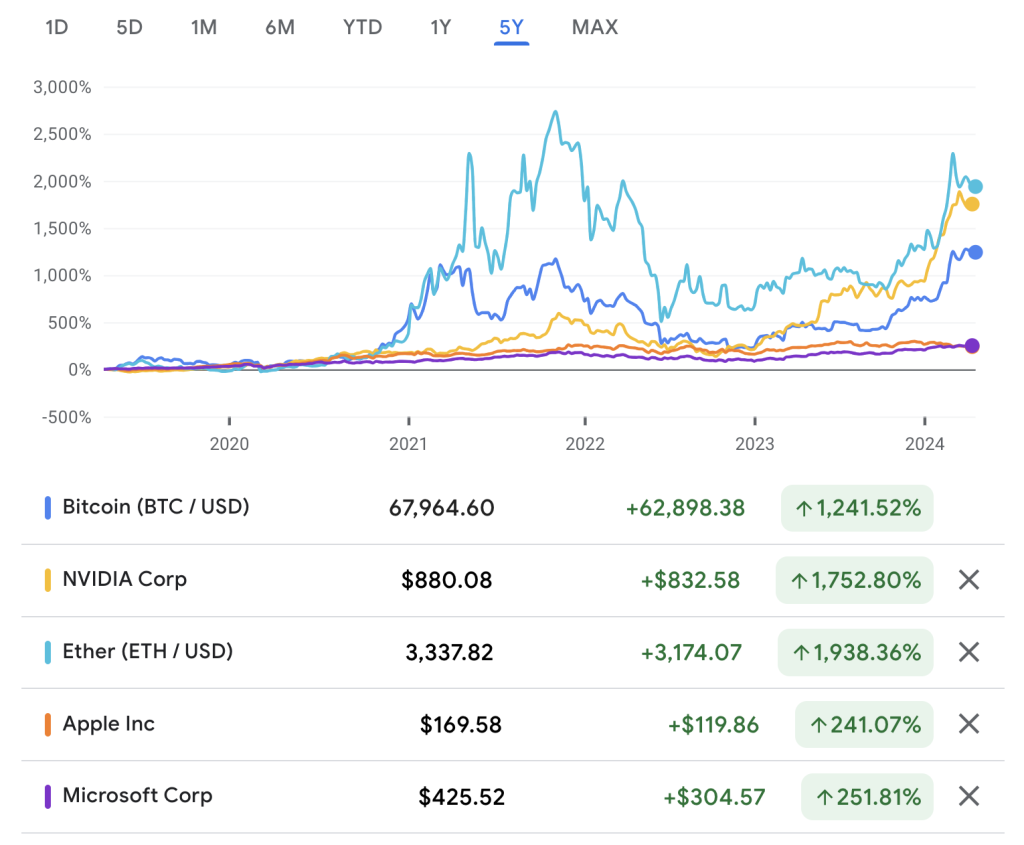

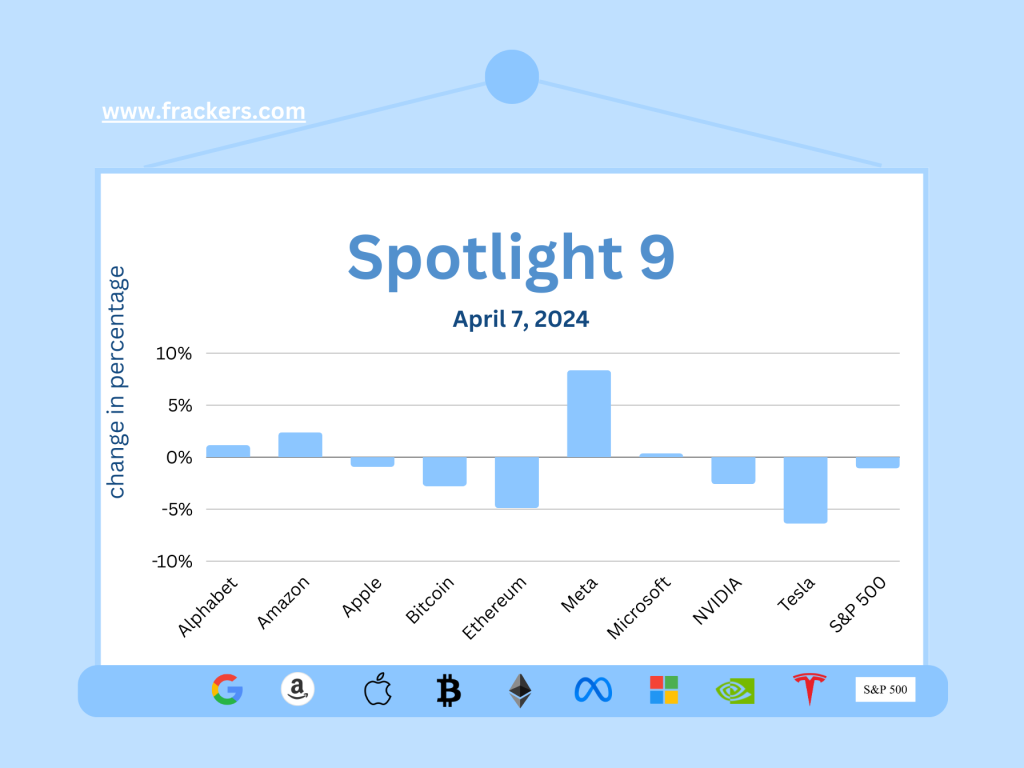

Het was, zoals vaker in de tech-sector, deze week een verhaal van twee uitersten: Tesla steeg enorm, terwijl Meta juist kelderde. Dit is vooral opvallend omdat het aandeel Tesla na een hoogste prijs ooit van 409 dollar was afgegleden naar 138 dollar, terwijl Meta het laatste jaar juist één van de grootste stijgers was op de beurs. Wat is er gebeurd?

Na het terugroepen van alle verkochte Tesla Cybertrucks wegens mogelijk vastgelijmde gaspedalen en warrige verhalen over robotaxi’s die met oorverdovende stilte van investeerderszijde werden ontvangen, verstopte Tesla onderaan pagina tien van het kwartaalverslag dit zinnetje:

“We hebben ons toekomstige voertuigaanbod bijgewerkt om de lancering van nieuwe modellen te versnellen, voorafgaand aan de eerder gecommuniceerde start van de productie in de tweede helft van 2025.”

Ofwel: Tesla’s langverwachte Model 2, de goedkoopste Tesla ooit, wat de Golf van Tesla moet worden, komt eerder op de markt dan verwacht. Prompt steeg het aandeel TSLA met 12%.

Intussen had de beoogde tegenstander van Musk in een kooigevecht tussen wat de twee bleekste vechters in de geschiedenis van de vechtsport zouden zijn geweest, Mark Zuckerberg van Meta, zo’n moment waarop je zelfvertrouwen je verstand overstemt.

Zuckerberg gestraft voor eerlijkheid

Tijdens de presentatie van de kwartaalcijfers van Meta liet Zuckerberg zich ontvallen dat het ‘een aantal jaren’ zal duren voor de investeringen in AI zich zullen vertalen in winst. Zuckerberg voegde er nog naar waarheid aan toe dat wanneer Meta een omzetmodel heeft gevonden, het erg goed is in het monetarisen daarvan.

Alleen hoorde niemand dat meer, ongeveer zoals wanneer op een feest de drank en de hapjes op zijn en vervolgens ook nog de geluidsinstallatie uitvalt, maar de gastheer monter oppert dat we met z’n allen best wat psalmen kunnen aanheffen. Gevolg: een instorting van het aandeel Meta met 16% en een verlies van tweehonderd miljard dollar in beurswaarde.

Meta verloor sinds 2020 via de Reality Labs afdeling liefst vijfenveertig miljard dollar op investeringen in slimme brillen en nog niet bestaande Metaverse-handel. Geen aandeelhouder zit erop te wachten dat Zuckerberg dat soort bedragen gaat verliezen op zijn investeringen in AI, terwijl de ordinaire advertentiehandel intussen fantastisch draait: vooral doordat de Chinese discounters Temu en Shein voor miljarden via Facebook en Instagram adverteren, steeg de advertentie-omzet in het eerste kwartaal met 27% naar ruim 35 miljard dollar.

Aandeelhouders denken aan vandaag, investeerders aan morgen

Aandeelhouders willen liever dividend pakken dan investeren. Google-eigenaar Alphabet werd deze week twee biljoen dollar (tweeduizend miljard) waard nadat het aankondigde twintig cent per aandeel dividend uit te keren en voor zeventig miljard dollar eigen aandelen in te kopen. Alphabet is daarmee na Microsoft, Apple en Nvidia het op drie na meest waardevolle bedrijf ter wereld.

Daarmee werd voorbij gegaan aan het feit dat de omzetgroei van Google, net zoals Microsoft dat uitmuntende kwartaalcijfers presenteerde, ook werd veroorzaakt door forse groei (dertig procent) van de cloud-diensten, waar AI een grote rol in speelde.

Toch zou Google, net als alle andere techbedrijven, meer moeten worden gewaardeerd op lange termijnvisie en het daarbij maken van de juiste keuzes. Cloud-diensten zijn met negen miljard omzet bijna zeven keer zo klein als de advertentie-omzet (62 miljard), omdat te lang te weinig werd gefocust op cloud-diensten en AI. Sindsdien verkeert Google in een inhaalslag.

Elon Musk wordt vaak geridiculiseerd, soms terecht, maar wie iets langer kijkt naar zijn activiteiten ziet dat hij zeldzaam goed is in het analyseren van de juiste markt en het correct positioneren daarin van zijn eigen bedrijven.

Het is geen toeval dat Musk, ondanks de late start en dominatie van OpenAI met ChatGPT en de enorme concurrentie van Google met Gemini, er in slaagt om zes miljard dollar op te halen van investeerders voor zijn AI-bedrijf xAI. Vorig weekend zou dat nog drie miljard dollar zijn op een waardering van 15 miljard dollar, maar toen ontvingen potentiële investeerders een email met deze strekking:

“Het is nu 6 miljard op een waardering van 18 miljard, en zeur niet want er staan genoeg anderen te springen.”

Dat is een tekst die ik ook graag eens wil rondsturen, alleen dan met een gezellige smiley erachter.

De pitch van Elon Musk voor xAI komt erop neer dat de ambitie van het bedrijf is om de digitale en fysieke wereld met elkaar te verbinden. Musk wil dit doen door trainingsdata voor Grok, het eerste product van xAI, uit elk van zijn bedrijven te halen, waaronder X (voorheen Twitter), Tesla, SpaceX, zijn tunnelbedrijf Boring Company en Neuralink, dat computerinterfaces ontwikkelt die in de menselijke hersenen geïmplanteerd kunnen worden. Het is een wereldbeeld dat veel weerstand zal oproepen, maar het getuigt in elk geval van een lange termijnvisie.

BlackRock en Temasek halen 1.4 miljard dollar op voor climate tech

Om de grootste uitdaging in de wereld, klimaatverandering, tegen te gaan, is eveneens een lange termijnvisie vereist in combinatie met de bereidheid miljarden te investeren. ‘s Werelds grootste investeringsmaatschappij BlackRock en het Singaporese staatsfonds Temasek hebben daarom 1.4 miljard dollar opgehaald om te investeren in technologieën die emissies verminderen.

Het is voorspelbaar dat de Wall Street Journal, veel gelezen door Republikeinse ‘ho-hee-mijn-tijd-zal-het-wel-duren’-beleggers, het niet heeft over investeringen maar over ‘wagers’: inzetten. Een term die in een casino wordt gebruikt bij fiches inzetten op rood of zwart.

Greenhushing even erg als greenwashing

In de wetenschap dat de kapitaalmarkt met argusogen kijkt naar de resultaten van risicovolle investeringen in onbewezen projecten, waardoor steeds meer bedrijven zich eerder schuldig maken aan greenhushing dan aan greenwashing, spoedt Decarbonization Partners zich om te zeggen dat het alleen investeert in “een laat stadium, in bewezen decarbonisatietechnologieën.”

Het is jammer dat investeren in starters wordt vermeden, omdat er veel behoefte is aan kapitaal voor startende, onbewezen bedrijven; hoe komen er anders immers ooit bedrijven in het stadium zich te hebben bewezen? Het is een beetje alsof je als ouder zegt dat je van je kinderen houdt zodra ze goed kunnen lopen; maar hoe ze leren lopen, dat zoeken die koters zelf maar uit.

In totaal hebben meer dan dertig institutionele beleggers uit achttien landen geïnvesteerd in het fonds, waaronder pensioenfondsen, staatsinvesteringsfondsen en family offices, waardoor het met 1.4 miljard dollar zelfs vierhonderd miljoen dollar meer heeft opgehaald dan beoogd.

Er is al geïnvesteerd in zeven bedrijven die verschillende innovatieve decarbonisatietechnologieën ontwikkelen, waaronder producent van koolstofarme waterstof Monolith waarover ik vorige week schreef, het biotechnologiebedrijf MycoWorks en producent van elektrisch batterijmateriaal Group14. Dit zijn ontwikkelingen die hoopvol stemmen.

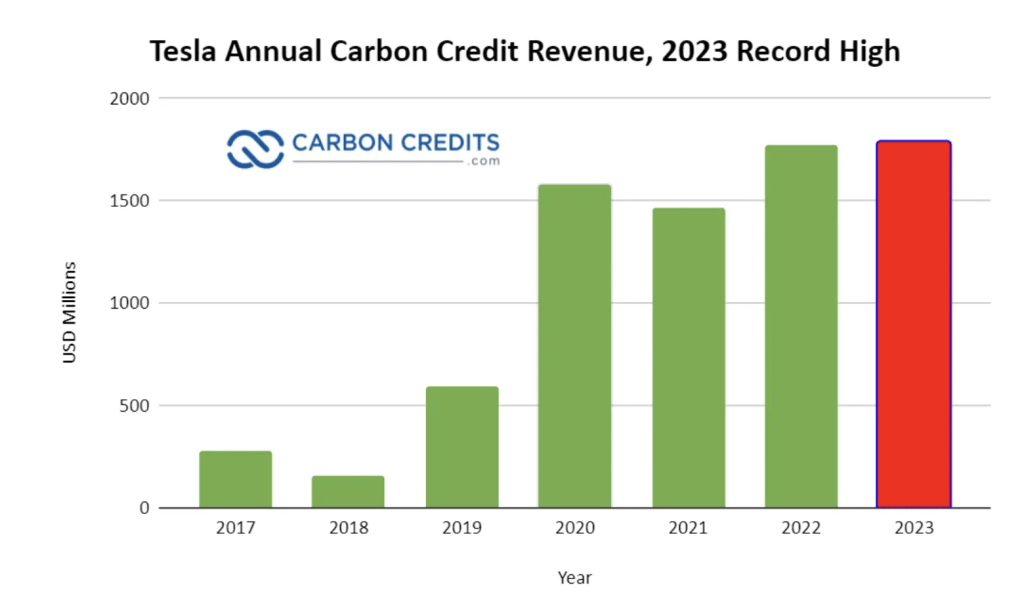

Carbon credit beurs in… Saudi Arabië

Ander hoopvol nieuws dat in al het beursgeweld is ondergesneeuwd, een zeldzaam woord in verband met Saudi Arabië, is dat de grootste oliestaat ter wereld eind dit jaar een beurs voor carbon credithandel opent in samenwerking met marktleider Xpansiv, dat de infrastructuur voor de beurs zal leveren.

De aankondiging van een carbon creditbeurs in deze regio lijkt snel op een kippenfokker die aankondigt veganist te worden, maar moet worden gezien als onderdeel van het grotere plan van Saudi Arabië om over te gaan naar een duurzame economie. Het lijkt er steeds meer op dat het menens is en het wordt daarom fascinerend om te volgen welk marktaandeel de Saudi’s kunnen veroveren in de wereldwijde carbon creditmarkt, die door Morgan Stanley in 2030 op honderd miljard dollar wordt geschat.

Tot slot: in mei in Nederland en Singapore

Ter afsluiting een persoonlijke noot in de tweeënvijftigste editie van deze nieuwsbrief. Terugblikkend op afgelopen jaar valt op dat ik veel schrijf over marktontwikkelingen en investeringen, terwijl ik dertig jaar geleden juist begon als ondernemer.

Doordat ik niet langer een bedrijf leid, wat bij mij altijd resulteerde in hardlopen met oogkleppen richting een stip aan de horizon, heb ik de mogelijkheid om verschillende ondernemers te begeleiden en waar mogelijk te helpen met investeren.

Sinds ik deze nieuwsbrief begon, heb ik regelmatig van lezers een vriendelijke uitnodiging gekregen om bij te praten over mogelijk gezamenlijk investeren. Dat ben ik van plan om komende maand te gaan doen; ik ben in mei in Nederland en in Singapore. Als je interesse hebt om meer te horen over de projecten die ik steun, altijd gericht op duurzaamheid en een grote internationale markt, dan hoor ik graag van je.

Hartelijke groet, fijne zondag en tot volgende week!